Как сохранить единственное жилье, купленное по ипотеке, если из-за финансовых трудностей заемщик больше не может выплачивать кредит? Как разрабатывалась и как работает программа поддержки ипотечных заемщиков? Скольких она позволит спасти от долговой ямы? На вопросы "Труда" ответил генеральный директор Агентства по реструктуризации ипотечных жилищных кредитов Андрей Языков.

Что дает реструктуризация

- Андрей Дмитриевич, программа работает больше полугода, но многие заемщики до сих пор не в курсе, чем она может им помочь. Что она дает?

- Сразу оговорюсь: программа рассчитана на тех, кто может лишиться единственного жилья. Главное, что она дает, - это время на то, чтобы человек нашел работу. На это в рамках программы отводится 12 месяцев. Мы оказываем финансовую поддержку, при помощи которой заемщик погашает платежи по ипотеке в течение этого года.

- Насколько она оказалась эффективна?

- Пока рано подводить какие-то итоги, первые результаты появятся минимум через полгода. Заемщик, попавший в сложную ситуацию, получает дополнительный кредит с льготным периодом 12 месяцев. В течение этого времени АРИЖК выплачивает за заемщика его платежи по ипотечному кредиту, а заемщик погашает проценты за средства, предоставленные АРИЖК. Финансовая нагрузка на заемщика снижается в 20-50 раз. За этот срок заемщик должен восстановить свою платежеспособность. Поэтому сделать выводы, помогла ему программа или нет, можно не ранее чем через 12 месяцев.

- Откуда взялся этот срок - 12 месяцев?

- В России нет статистики, сколько гражданин в среднем тратит времени на поиск работы. Тогда мы обратились к зарубежному опыту. Например, в Америке сейчас средний срок поиска работы составляет примерно 3,5 месяца. Мы увеличили этот показатель до шести месяцев и получили максимальный срок поиска работы. А потом его еще удвоили с расчетом на то, что работу предстоит искать в сложных экономических условиях. По сути, заемщику в рамках программы отводится удвоенный максимальный срок поиска работы. Если заемщик предпринимает усилия, то у него есть все шансы за 12 месяцев найти работу.

- Получается, что через год на заемщика сваливается выплата сразу по двум кредитам. То есть он должен зарабатывать больше, чем раньше. Не является ли по сути система реструктуризации для должника лишь отсрочкой неизбежного?

- Нет. Если взять стандартный аннуитетный платеж (самый распространенный способ начисления процентов. - "Труд"), то в льготный период нагрузка снижается примерно в 20 раз, а по окончании льготного периода вырастает в среднем на 15%. Часто даже меньше, это сильно зависит от сроков основного кредита.

Один из критериев, которым банк руководствуется при выдаче кредита, - это соотношение дохода и ежемесячного платежа. Как правило, платежи составляют 40%, максимум 50% от дохода заемщика. Поэтому, если к 40% прибавить 15% относительных, мы получим проценты, которые нужно будет отдавать. В зависимости от срока кредитования и размера доходов эта доля будет варьироваться от 46% до 57,5%. Все равно это посильная ноша. Зарабатывать больше, чем раньше, необязательно, достаточно зарабатывать столько же, сколько и раньше.

Кто становится участником

- Сколько россиян воспользовались программой реструктуризации ипотечного долга?

- Мы приняли решение не разглашать эту цифру, чтобы не нервировать банки. Около месяца назад мы начали получать от финансово-кредитных организаций письма с просьбой не комментировать реструктуризацию. Они считают, что обнародование проблем их кредитных портфелей отпугнет инвесторов и вкладчиков. И мы пошли им навстречу.

- Отказываете многим?

- Мы несколько раз пересматривали требования к заемщикам. В первой редакции было 90% отказов, во второй - 45%, в последней редакции - примерно 19%. Нужно понимать, что процент отказов в нашей программе никогда не будет равен нулю, поскольку мы принимаем все заявления, даже если заемщик заведомо не проходит по условиям программы. Это делается для того, чтобы отслеживать узкие места в стандарте и оперативно проводить корректировку. В среднем после корректировки стандартов реструктуризации число участников программы выросло в два раза.

- Кто он - российский ипотечный заемщик, оказавшийся в трудной ситуации?

- Это мужчина 37 лет или женщина 35 лет. Имеют 1,3 ребенка, 80% которых родилось после оформления ипотеки. 33% обратилось в связи с потерей работы. Примерно 66% - из-за снижения доходов. 1% - из-за роста расходов по кредиту, например те, у кого кредит в инвалюте.

Как работает механизм

- Кто-то контролирует, действительно ли должник занят поиском работы, или это вопрос исключительно его сознательности?

- В своей деятельности мы в первую очередь опираемся на региональных агентов по реструктуризации, которые работают с ипотечными заемщиками на местах. Это организации, созданные по инициативе региональных властей. Они и контролируют: им заемщик должен ежеквартально приносить справку о доходах. Так мы мониторим, сколько заемщиков нашло работу. В других рычагах нет необходимости, так как в противном случае заемщик просто потеряет квартиру и будет еще всем должен. Но, как правило, заемщики работают на двух-трех работах с очень низким доходом, но при этом их совокупного дохода все равно не хватает, а вот ситуации, когда человек сидит и ничего не делает, очень редки.

- Агентство предлагает три схемы реструктуризации - стабилизационный заем, стабилизационный кредит и смешанный договор. В каких случаях заемщику следует выбрать ту или иную схему? И кто решает, какой вариант предпочтительнее?

- Схемы отличаются степенью участия кредитора в процессе реструктуризации. Схему выбирает кредитор в зависимости от того, есть ли у него ресурсы. Для заемщика нет разницы, по какой схеме она происходит, потому что она никак влияет на платеж. В стабилизационном займе кредитор никак не участвует, деньги переводятся на счет заемщика, а оттуда банк автоматически списывает их в погашение ежемесячного платежа по ипотечному кредиту заемщика. В стабилизационном кредите банк выдает ссуду сам, в смешанном договоре большую часть кредита выделяет банк, а вторую часть - агентство.

- То есть от заемщика ничего не зависит?

- Так нельзя сказать. Дело в том, насколько быстро он хочет получить реструктуризацию. Например, схема смешанного договора самая тяжелая по бизнес-процессам, но может оказаться более интересной для валютных заемщиков, так как по этой схеме можно реструктурировать не только рублевый, но и валютный кредит, и тогда у заемщика часть обязательств уходит в более удобную на данном этапе валюту - рубли.

А если кредитор не дает согласие на реструктуризацию, то заемщик может это сделать без его участия, как видно из схемы стабилизационного займа. Но мы в любом случае советуем заемщику сначала обратиться к кредитору. Только каждый десятый из тех, кто обращался за консультацией, приходит к нам за реструктуризацией. Получается, что заемщик, обратившись к кредитору, уже не приходит к нам. Очень многие банки разработали собственные схему реструктуризации, часто более выгодные и удобные, чем наши.

- А есть ли у вас рычаги воздействия на банк, если он откажется участвовать в рефинансировании и будет требовать единовременного возврата долга?

- Описанная вами ситуация становится сейчас единичным случаем - банки заинтересованы в сохранении заемщика и активно внедряют свои программы помощи заемщикам. При этом, если банк отказывает в реструктуризации, заемщику следует обратиться к нам. В случае если заемщик подходит под условия государственной программы и мы считаем, что он сможет восстановить свою платеже-способность через год, ему будет оказана помощь. Мы готовы заплатить штрафы и пени заемщика, а также в течение года платить за него ежемесячные платежи по ипотечному кредиту. При этом банк уже не вправе требовать единовременного возврата долга, так как формально платежеспособность восстановилась. Но заемщику не стоит забывать, что выданные нами средства ему придется начинать возвращать по окончании 12 месяцев.

Это наше изобретение

- Что Россия позаимствовала из зарубежного опыта, а что пришлось изобретать по ходу дела?

- Схема реструктуризации, которая начала действовать в России, не нова, но в 99% случаев запускается от имени банков, а не государственных структур. На Западе - высокая капитализация банковской системы, и там эти проблемы решаются по-другому, самими банками. Там большая часть инструментов направлена на перераспределение убытков и доходов между инвесторами: то есть один вложился неудачно, второй готов выкупить у него убытки, но за полцены. И чтобы вернуть долги, он предлагает заемщику изменить график платежей. Как правило, новый кредитор имеет достаточную финансовую устойчивость, чтобы предложить заемщику реструктуризацию. В этой ситуации государство не ломает голову над проблемой ликвидности у нового кредитора.

У наших банков нет большого запаса финансовой прочности, и мы столкнулись с агрессивной позицией кредиторов. Их логика следующая: нынешний уровень цен на жилье снизился лишь до уровня второго квартала 2007 года. Соотношение кредита и залога в среднем по стране составляет 73%, то есть цена квартиры покрывает размер кредита. Наши банкиры считали целесообразным продавать квартиры заемщиков, особенно по кредитам, взятым до 2007 года. Даже с дисконтом 27% банк будет в плюсе.

Это из-за неуверенности, ведь никто не знает, как дальше поведут себя цены на недвижимость. И банки были готовы помогать только тем, у кого более свежие кредиты. Так банки из-за низкой капитализации стремились максимально снизить свои убытки через максимально быстрое проведение взысканий по кредитам. На Западе банки могут себе позволить схемы с длительными сроками восстановления заемщиков и в крайнем случае пойти на бо/льшие убытки, не уронив устойчивость банка. А если нет, то продают долги новому инвестору, идет перераспределение капитала.

У нас такой культуры пока нет. Поэтому пришлось изобретать, по сути, новую, уникальную систему. Схемы, которые запустили мы, все же в большей степени наше изобретение. Мы исходили из того, что главное - это дать время на поиск работы. И в этот период мы заемщика поддерживаем: замещаем его ипотечные платежи. Средний размер кредита составляет 1,5 миллиона рублей. Средний размер нашего участия - примерно 19%, это 296 тысяч рублей. В России сегодня 740 тысяч ипотечных заемщиков. Экономисты сошлись, что в худшем случае к нам могут попасть около 100 тысяч человек. Перемножив 300 тысяч на 100 тысяч, мы вышли на цифру 30 млрд. Эти деньги есть, они перечислены, и мы готовы работать.

- Опыт других стран показывает, что около 40% выданных в рамках реструктуризации кредитов не возвращается. Как поступит агентство с заемщиками, которые не смогут вернуть кредит?

- Через год начнем взыскивать. Но в некоторых случаях, например для моногородов, можем подумать над отдельными решениями, в этой части есть достаточно интересный западный опыт. Например, в Канаде государство выкупило целиком городок, живущий за счет завода по производству стали, и сдало в коммерческий наем квартиры тем, кто в них проживал. Если бы целый городок выставили на продажу, то никто бы ничего там не купил. Во-первых, заемщики неплатежеспособные, а во-вторых, предложение слишком велико. Если же распродавать эти квартиры, то заемщики пострадали бы еще больше, потому что, по какой бы цене ни продавали, при реализации залога они получили бы крохи. Потому государство удерживало у себя на балансе эти квартиры, пока завод не заработал. А дальше заемщикам напомнили, что у них есть преимущественное право выкупа, но если квартиру не выкупите вы, то она будет продана. И выкупили большинство.

- Есть ли шанс, что государство простит долг?

- Нет.

- Реструктуризировать можно ипотечный кредит, выданный как по ипотечным программам банков, так и по государственным программам Агентства по ипотечному жилищному кредитованию?

- Мы реструктуризируем любые кредиты в любой валюте и по любой процентной ставке, выданные как на покупку вторичного жилья, так и на покупку новостроек (на участие в долевом строительстве в соответствии с ФЗ N214-ФЗ.). Что касается новостроек - эта схема была предложена банками. У банков есть ряд строительных организаций, с которыми они работают длительное время и по которым они гарантируют - дом будет достроен, жилье передано в собственность заемщику и в залог банку под выданный кредит. То есть возникнет ипотека. Мы готовы ждать завершения строительства и возникновения ипотеки долго - три-четыре года. Но если в оговоренные сроки ипотека не возникла, то выданные нами средства перейдут на баланс банка.

- По-вашему, скольким ипотечным заемщикам придется продать свое жилье?

- Мы работаем, чтобы цифра была минимальная. Пока таких фактов нет.

Сроки работы программы

- Программа реструктуризации запускается только в сложных экономических условиях или может действовать и в более стабильные периоды времени? Как долго программа будет действовать в России?

- Я не уверен, что в долгосрочном периоде это необходимо. Возможно, программа будет работать отдельно для моногородов. В любом случае мы принимаем заявления до 31 декабря 2009 года. Если будет принято решение о расширении сроков действия программы, то об этом заранее будет объявлено.

- Программа реструктуризации рассчитана на 30 миллиардов рублей. Если деньги закончатся, а число просроченных задолженностей будет расти или начнется вторая волна кризиса, заемщикам есть на что рассчитывать?

- Сейчас уставный капитал АРИЖК 5 млрд. рублей, в нашей материнской компании (ОАО "АИЖК") на программу зарезервировано еще 25 млрд. рублей. Если ситуация будет ухудшаться - мы используем зарезервированные средства на реструктуризацию, если нет - эти средства будут направлены на развитие ипотечного рынка. Пока мы не чувствуем необходимости в увеличении объема финансирования программы, тем более что альтернативные программы реструктуризации, запущенные коммерческими банками, позволили нам сэкономить очень большие суммы бюджетных средств.

Что делать

Пять шагов по реструктуризации ипотечного кредита

Первый шаг. Позвоните на горячую линию по телефону 8-800-700-700-2 (бесплатно). Здесь дадут консультацию по вопросам реструктуризации.

Второй шаг. Соберите необходимый комплект документов, а также заполните заявление-анкету (есть на сайте АРИЖК: www.arhml.ru).

Третий шаг. Обратитесь к кредитору (банку). Направьте ему пакет документов и заявление-анкету.

Четвертый шаг. Через четыре дня после предоставления полного пакета документов вы получите решение АРИЖК о реструктуризации.

Пятый шаг. В случае принятия положительного решения по реструктуризации вам нужно будет подписать пакет документов у агента АРИЖК в регионе (как его найти, подскажут на горячей линии). Если среди собственников жилья есть несовершеннолетние, то нужно согласие органов опеки. Далее АРИЖК в течение рабочего дня перечисляет денежные средства.

Документы

Что нужно для реструктуризации кредита

1. Заявление-анкета.

2. Копии паспортов (все страницы) заемщика и членов его семьи.

3. Копия трудовой книжки.

4. При потере места работы - документ, подтверждающий постановку на учет в органе службы занятости населения (указать размер пособия по безработице), или справка от работодателя по форме 2-НДФЛ за все прошедшие полные календарные месяцы 2009 года.

5. Справка от кредитора с указанием сумм остатка долга, срока погашения и имеющейся задолженности.

6. Выписка из Единого государственного реестра прав (ЕГРП) "На недвижимое имущество и сделок с ним".

7. Выписка из Единого государственного реестра прав (ЕГРП) "Об обобщенных правах отдельного лица" для заемщика и каждого члена семьи, подтверждающая, что в собственности семьи заемщика нет другого жилья.

8. Копия кредитного договора со всеми дополнительными соглашениями, копия закладной (при наличии).

Условия

Кредит можно реструктурировать, если:

1. Заемщик - гражданин РФ.

2. Жилье, купленное по ипотеке, - единственное для проживания.

3. Месячный доход (за вычетом ежемесячных платежей по кредиту) не превышает трех прожиточных минимумов (в каждом регионе) на каждого члена семьи.

4. Площадь ипотечного жилья: если проживает один человек, не больше 50 кв. м; если двое - до 35 кв. м на каждого; три и более - максимум по 30 кв. м. Для городских и сельских населенных пунктов: 70 кв. м - для одиноко проживающих, 60 кв. м - для двоих, 50 кв. м - для трех и более.

5. Ипотечный кредит предоставлен на улучшение жилищных условий заемщика либо граждан, которые не являются таковыми, но это их единственное жилье.

6. Кредитный договор заключен до 1 декабря 2008 года.

Заемщик имеет следующее имущество:

имущество, собственником которого являются дети (если право на него возникло до 1 декабря 2008 года);

одно транспортное средство (не дороже 350 тысяч рублей по рыночной стоимости);

имущество, совокупная доля заемщика и его семьи на которое составляет менее 50%;

съемное жилое помещение, если в нем помимо заемщика живут другие члены его семьи.

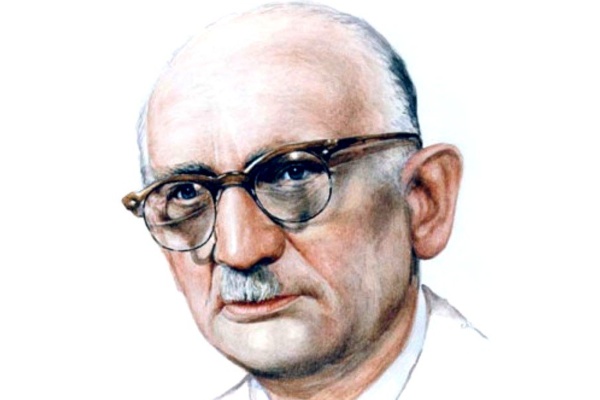

Досье

Андрей Языков

Родился 8 июня 1969 года в Нижнем Новгороде.

В 1992 году с отличием окончил Санкт-Петербургское высшее военное инженерное училище связи, в 1997-м - Санкт-Петербургский государственный университет.

1987-1997 гг. - служба в Вооруженных силах РФ.

1998-2003 гг. - финансовый директор группы компаний "Полихим".

2004-2008 гг. - директор по развитию, генеральный директор ОАО "РАСО".

2008-2009 гг. - советник генерального директора ОАО "Агентство по ипотечному жилищному кредитованию".

С 16 февраля 2009-го - генеральный директор ОАО "АРИЖК".

Награжден медалью "За отличие в воинской службе" II степени.